giaibngdaquocteu23 chào đọc giả. , mình mạn phép đưa ra đánh giá chủ quan về kinh nghiệm, tin tức bóng đá bằng bài chia sẽ Chỉ Số Roa Roe Là Gì

Đa số nguồn đều được update ý tưởng từ những nguồn trang web nổi tiếng khác nên sẽ có vài phần khó hiểu.

Mong mỗi cá nhân thông cảm, xin nhận góp ý and gạch đá bên dưới comment

Xin quý khách đọc nội dung này ở trong phòng kín đáo để có hiệu quả tốt nhất

Tránh xa tất cả những dòng thiết bị gây xao nhoãng trong các công việc tập kết

Bookmark lại bài viết vì mình sẽ update liên tiếp

ROE là gì?Cách tính ROEÝ nghĩa của ROEROE bao nhiêu là tốt?Cách áp dụng và minh họa ROEMối quan hệ giữa ROE và các tỷ số tài chính khácCác lưu ý khác về ROE

Giveaway: Bộ sưu tập hơn 60 sách điện tử về phân tích cơ bản và đầu tư

Giveaway: Bộ sưu tập hơn 30 sách điện tử phân tích kỹ thuật và đầu cơ

Bây giờ, bạn cùng Ngựa bắt đầu tìm hiểu những kiến thức về thị trường chứng khoán nhé!

1. ROE là gì?

ROE là viết tắt của Return On Equity, thường được gọi là lợi nhuận trên vốn chủ sở hữu, hoặc lợi tức trên vốn.

Đang xem: Roa roe là gì

Có thể hiểu: Bạn tự bỏ tiền (không vay mượn) để mở quán cà phê, trong 12 tháng sẽ có lãi. Khi đó ROE là tỷ lệ của lợi nhuận / vốn bạn tiêu. Cụm từ “một vốn, bốn lời”, ROE = 4/1 = 4 hoặc 400%, đơn vị ROE là%

2. Công thức tính ROE

Công thức nấu ăn:

ROE = Lợi nhuận sau thuế (Thu nhập) / Vốn chủ sở hữu (Vốn chủ sở hữu) * 100%

Bên trong:

Lợi nhuận sau thuế: là lợi nhuận ròng của cổ phiếu phổ thông.

Vốn chủ sở hữu: là vốn của chủ doanh nghiệp.

Bạn sẽ thấy 2 mục trên trong báo cáo tài chính, Lợi nhuận sau thuế nằm trong báo cáo kết quả hoạt động kinh doanh, và Vốn chủ sở hữu nằm trong bảng cân đối kế toán.

Bạn có thể xem cách đọc, hiểu và cấu trúc báo cáo tài chính tại đây.

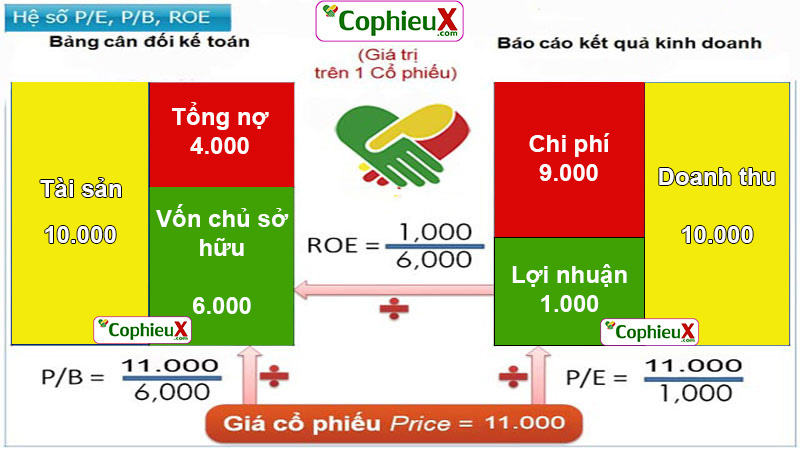

Theo ảnh 1, bạn sẽ thấy:

Vốn chủ sở hữu = Tài sản – Nợ phải trả = 10 – 4 = 6

Và Lợi nhuận = Doanh thu – Chi phí = 10 – 9 = 1

Do đó chúng ta có thể tính toán:

ROE = Lợi nhuận / Vốn chủ sở hữu = 1/6 * 100% = 16,6%

3. ROE có nghĩa là gì? ROE nói lên điều gì?

ROE thể hiện hiệu quả sử dụng vốn của doanh nghiệp hay nói cách khác là 1 đồng bỏ ra có thể thu được bao nhiêu đồng lợi nhuận.

Về mặt lý thuyết, ROE càng cao thì việc sử dụng vốn càng hiệu quả. Các cổ phiếu có ROE cao thường được các nhà đầu tư ưa thích. Và tất nhiên cổ phiếu có ROE cao cũng có giá cổ phiếu cao hơn.

Khi đánh giá ROE, bạn cũng nên đánh giá những điều sau:

ROE Lãi vay ngân hàng: sau đó phải đánh giá xem công ty đã vay ngân hàng và khai thác hết lợi thế cạnh tranh trên thị trường chưa, để xem công ty này có khả năng tăng ROE trong tương lai hay không.

Ngoài ra, ROE cao được duy trì trong nhiều năm cũng cho thấy lợi thế cạnh tranh của doanh nghiệp. Các doanh nghiệp có khả năng cạnh tranh cao, có lợi thế cạnh tranh, hoặc độc quyền thường có ROE rất cao.

Tóm lược,

ROE = sử dụng vốn hiệu quả

4. ROE tốt như thế nào?

Một trong những tiêu chí đánh giá năng lực tài chính của công ty theo tiêu chuẩn quốc tế thì ROE phải đạt tối thiểu 15%.

Đây là một tiêu chí rất quan trọng để Buffett lựa chọn công ty, ông muốn công ty có ROE> = 15%.

Theo tiêu chí CANSLIM của William O’Neil, ROE của công ty phải đạt ít nhất 15%.

Tuy nhiên, chúng ta không nên coi một năm đơn lẻ mà là nhiều năm, ít nhất là 3 năm. Theo cá nhân người viết, nếu doanh nghiệp duy trì ROE> = 20% và kéo dài ít nhất 3 năm thì doanh nghiệp đó sẽ được thuyết phục là có vị thế trên thị trường.

Vậy: ROE> = 15% duy trì ít nhất 3 năm thì doanh nghiệp được coi là có hiệu quả

Ngoài ra, bạn cũng nên chú ý đến yếu tố động của ROE, tức là ROE có xu hướng tăng hoặc giảm, nhưng bạn không nên nhìn vào xu hướng tăng giảm một cách vô hồn mà hãy nhìn vào các yếu tố ảnh hưởng đến ROE để phân tích, ROE chỉ số được tạo ra từ tích của 3 yếu tố:

ROE = tỷ suất lợi nhuận X vòng quay tài sản X đòn bẩy tài chính

Chính việc phân tích 3 yếu tố tạo nên chỉ số ROE, nhà đầu tư sẽ hiểu được nguyên nhân và tìm ra những cổ phiếu tăng trưởng ổn định. (Cụ thể ở mục 6)

Khi ROE tăng chứng tỏ doanh nghiệp sử dụng vốn hiệu quả hơn trước, khi đó nhà đầu tư cũng sẽ thường dự đoán ROE những năm tới sẽ cao hơn ROE hiện tại, đồng thời đánh giá tích cực hơn về cổ phiếu. Ngược lại, khi chỉ số ROE giảm, nhà đầu tư sẽ đánh giá cao cổ phiếu hơn.

Kết luận:

ROE> = 15% + Tăng ROE + Duy trì tối thiểu 3 năm => Kinh doanh tốt.

5. Ví dụ về ROE. hệ số

Bây giờ bạn đã có cơ sở kiến thức về ROE, hãy cùng xem xét ROE của một số doanh nghiệp trên sàn.

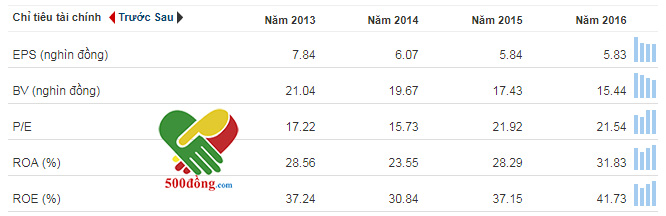

5.1 ROE của Vinamilk (mã: VNM)

ROE của Vinamilk (Mã: VNM)

Nhận xét: Chúng tôi thấy ROE của Vinamlik (VNM) luôn duy trì ở mức> 30%, từ 2013 đến 2016 lần lượt là 37,24%, 30,84%, 37,15%, 41,73%.

Điều đó có nghĩa là Vinamilk sử dụng vốn của cổ đông một cách hiệu quả và ổn định. Đó cũng là một trong những lý do khiến giá cổ phiếu VNM luôn tăng trưởng tốt.

VNM là cổ phiếu đáng để nắm giữ lâu dài.

Xem thêm: Thông Tin Về Những Loài Chó Bắn Tó Cơ Bắp Đẹp】 Những Thông Tin Chủ Nên Biết

Ngoài ra: ROE của các cổ phiếu như DSN, TCT, TTT, WCS, SKG, MWG, HPG, FPT … đều rất tốt. Vấn đề còn lại là bạn có mua với giá hợp lý hay không.

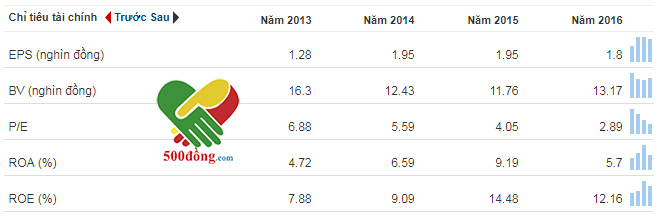

5.2 Chỉ ROE của cổ phiếu FLC

ROE của FLC, không ổn định và thấp

Nhận xét: ROE của FLC luôn dưới 15% nên hoạt động kinh doanh của FLC không được tốt lắm, chỉ nhìn ROE thì cũng có những nét tích cực như tăng trưởng. Tuy nhiên, vẫn chưa thực sự sử dụng vốn một cách hiệu quả.

Thêm nhiều yếu tố khác Hơn nữa, bạn nên quên ngay việc đầu tư dài hạn vào FLC, nói rộng ra, nhóm cổ phiếu này như KLF, HAI, ROS, ART… FLC chỉ là cổ phiếu lướt sóng hoặc chỉ là đánh bạc.

6. Mối quan hệ giữa ROE và các chỉ số tài chính khác

Các nhà đầu tư thường sẽ thấy ROE và ROA (Tỷ suất sinh lời trên tài sản) đi đôi với nhau.

ROA = Lợi nhuận / Tài sản

Bạn sẽ thấy rằng chúng chỉ khác nhau ở mẫu số: ROA là tài sản và ROE là vốn chủ sở hữu.

Đòn bẩy tài chính = ROE / ROA = Tài sản / Vốn chủ sở hữu

Một doanh nghiệp phát triển tốt, thường chỉ sử dụng đòn bẩy tài chính hợp lý, hoặc rất ít.

Do đó, khi đầu tư, bạn không nên chỉ quan tâm đến hệ số ROE mà còn phải quan tâm đến cả ROA nữa.

Một doanh nghiệp có ROE = 30% và ROA = 5% thì Ngựa không đánh giá cao doanh nghiệp ROE = 20% và ROA = 15%.

Chúng ta cũng nên chú ý đến ngành. Ví dụ, ROE của ngành ngân hàng thường cao nhưng ROA lại thấp, do bản chất của ngành này là lấy tiền của người gửi tiền rồi cho vay lại hoặc đầu tư, kinh doanh từ chênh lệch lợi suất này. ROE cao gấp 10 lần ROA là điều bình thường.

Kinh doanh:

ROE = tỷ suất lợi nhuận X vòng quay tài sản X đòn bẩy tài chính

Do đó, để tăng ROE, nhà quản trị bắt buộc phải tăng ít nhất 1 trong 3 chỉ tiêu còn lại. Đó cũng là cách đánh giá của nhà đầu tư khi quyết định đầu tư kinh doanh.

Ký quỹ = Lợi nhuận sau thuế / doanh thu:

Doanh nghiệp có thể tăng khả năng cạnh tranh để tăng doanh thu, đồng thời tiết giảm chi phí để tăng tỷ suất lợi nhuận ròng?

Vòng quay tài sản = doanh thu / tài sản

Doanh nghiệp có thể tạo thêm doanh thu từ tài sản hiện có không?

Ví dụ, buổi sáng bạn bán đồ ăn sáng, buổi trưa bạn bán cơm bình dân cho dân văn phòng và buổi tối bạn bán cà phê. Vì vậy, với cùng một tài sản là một cửa hàng, bạn đã tăng doanh thu nhờ biết cách bán những thứ cần thiết vào đúng thời điểm.

Đòn bẩy tài chính = Tài sản / Vốn chủ sở hữu

Doanh nghiệp có thể nâng cao hiệu quả kinh doanh bằng cách vay thêm vốn để đầu tư. Nếu tỷ suất sinh lời trên tổng tài sản của doanh nghiệp cao hơn lãi suất cho vay thì việc vay vốn để đầu tư của doanh nghiệp là có hiệu quả.

Ngoài ra còn có các chỉ số liên quan đến ROE như ROI, ROIC, v.v.

7. Các lưu ý khác về ROE

– Không nên quá coi trọng chỉ số ROE, cần kết hợp chỉ số ROE với các chỉ tiêu tài chính khác để đạt hiệu quả tốt hơn.

– Chỉ số ROE hoàn toàn có thể bị bóp méo nếu doanh nghiệp mua lại cổ phiếu quỹ làm giảm vốn chủ sở hữu, sau đó lợi nhuận không đổi nên sẽ làm tăng ROE hoặc tăng lợi nhuận bằng các thủ thuật kế toán. tính toán để tăng ROE, khi đó nhà đầu tư sẽ bị “lừa” khi chỉ tập trung vào chỉ số này khi tìm kiếm cổ phiếu.

– Vẫn còn nhiều phân khúc khác để đầu tư, không nhất thiết phải có ROE cao.

Tóm lược:

ROE = Lợi nhuận sau thuế / Vốn chủ sở hữu.ROE càng cao thì sử dụng vốn càng hiệu quảKinh doanh tốt: ROE> = 15%, xu hướng tăng, duy trì ít nhất 3 nămROE có quan hệ mật thiết với ROA thông qua nợ.

Xem thêm: Cách Diệt Virus Cho Điện Thoại Android Hiệu Quả Nhất

ROE = tỷ suất lợi nhuận * vòng quay tài sản * đòn bẩy tài chínhPhải biết sử dụng linh hoạt ROE.

Chúc may mắn với khoản đầu tư chứng khoán của bạn!

Nguồn tổng hợp